AFIP – Nuevo régimen de facilidades de pago permanente

Mediante la Resolución General 5321, AFIP establece un nuevo plan de pagos de carácter permanente, aplicable a partir del 1° de febrero de 2023, fecha desde la cual se dejan sin efecto, el anterior régimen permanente RG 4268 y el mini plan para cancelación de saldos de DDJJ de Ganancias y Bienes Personales RG 4057.

ALCANCE

Serán pasibles de ser incorporadas al presente plan de pagos:

a) Obligaciones impositivas y de los recursos de la seguridad social, incluidos sus intereses y multas.

b) Multas impuestas, cargos suplementarios por tributos a la importación o exportación y liquidaciones de los citados tributos comprendidas en el procedimiento para las infracciones, así como sus intereses.

EXCLUSIONES

Quedan excluidas del presente régimen de facilidades de pago:

a) Las retenciones y percepciones -impositivas o previsionales- por cualquier concepto, practicadas o no, excepto los aportes personales correspondientes a los trabajadores en relación de dependencia.

b) Los anticipos y/o pagos a cuenta.

c) El impuesto al valor agregado que se debe ingresar por:

1. Prestaciones de servicios realizadas en el exterior, cuya utilización o explotación efectiva se lleva a cabo en el país.

2. Prestaciones de servicios digitales.

3. Prestaciones de servicios realizadas en el país por sujetos radicados en el exterior.

d) Los aportes y las contribuciones con destino al Régimen Nacional de Obras Sociales, excepto los correspondientes a los contribuyentes adheridos al Monotributo

e) Las cuotas destinadas a las ART.

f) Los aportes y contribuciones con destino al régimen especial de seguridad social para empleados del servicio doméstico y trabajadores de casas particulares.

g) Los aportes y contribuciones con destino al RENATRE y al RENATEA.

h) El impuesto interno -cigarrillos- artículo 15, Capítulo I, Título II de la Ley de Impuestos Internos, texto sustituido por la Ley N° 24.674 y sus modificaciones, y el impuesto adicional de emergencia sobre el precio final de venta de cigarrillos creado por la Ley N° 24.625 y sus modificaciones.

i) Las cuotas de planes de facilidades de pago vigentes.

j) Los importes fijos mensuales correspondientes al Régimen Simplificado del Impuesto sobre los Ingresos Brutos y de la Contribución que incide sobre la actividad comercial, industrial y de servicios.

k) Las obligaciones regularizadas en planes de facilidades de pago vigentes, excepto que surjan de un ajuste resultante de una acción fiscalizadora registrado en los sistemas de este Organismo.

l) Las obligaciones susceptibles de ser regularizadas a través del plan de facilidades permanente implementado por la Resolución General N° 4.166 y sus modificatorias, para la regularización de deudas generadas en la exclusión del Régimen de Monotributo, aún las provenientes de ajustes de fiscalización.

m) Las obligaciones incluidas en planes de facilidades de pago cuya caducidad opere según lo dispuesto por el presente régimen, así como aquellas incluidas en planes de facilidades de pago correspondientes a las Resoluciones Generales N° 4.057 y N° 4.268.

n) Las obligaciones incluidas en planes de facilidades de pago por deudas provenientes de la actividad fiscalizadora, que se encontraran caducos.

ñ) Los tributos y/o multas que surjan como consecuencia de infracciones al artículo 488 del Régimen de Equipaje del Código Aduanero -Ley N° 22.415 y sus modificaciones-.

o) Los intereses, multas y demás accesorios relacionados con los conceptos precedentes, excepto los intereses sobre el capital cancelado de anticipos, pagos a cuenta, retenciones, percepciones así como del impuesto al valor agregado a que se refiere el inciso c) de este artículo.

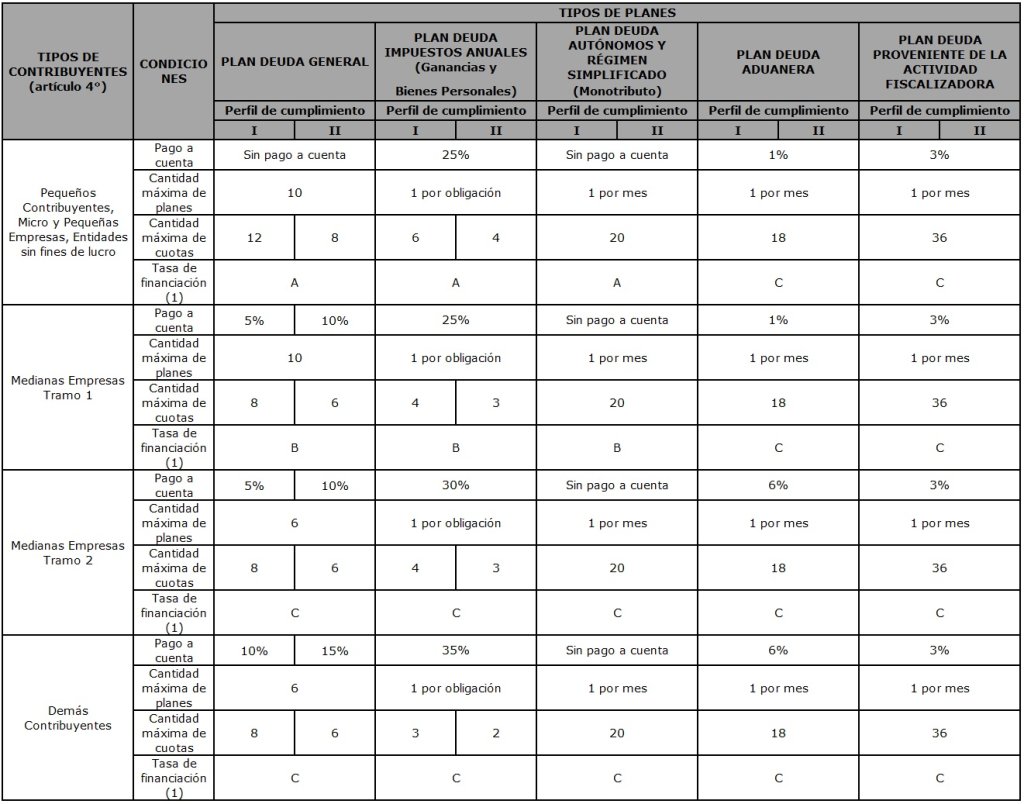

TIPOS DE CONTRIBUYENTES

A los fines del presente régimen de regularización, los contribuyentes y/o responsables se encontrarán tipificados conforme se indica a continuación:

a) Pequeños Contribuyentes, que se encuentren caracterizadas en el “Sistema Registral” a la fecha de adhesión al plan de facilidades de pago.

b) Micro, Pequeñas y Medianas Empresas -Tramos 1 y 2- con “Certificado MiPyME” vigente a la fecha de adhesión al plan.

c) Entidades sin fines de lucro que se encuentren registradas ante esta Administración Federal al momento de adhesión al plan de facilidades de pago.

TIPOS DE PLANES

a) Plan por deuda general.

b) Plan por deuda de impuestos anuales.

c) Plan por deuda de aportes previsionales de los trabajadores autónomos y/o del Régimen Simplificado para Pequeños Contribuyentes.

d) Plan por deuda aduanera.

e) Plan por deuda proveniente de la actividad fiscalizadora.

f) Planes especiales: comprenderá a las obligaciones correspondientes a deudas referidas a emergencias agropecuarias, así como también a aquellas a cargo de los responsables alcanzados por el estado de emergencia y/o desastre declarado en determinadas zonas del país por leyes, decretos -ambos nacionales- y/o normas emitidas por esta Administración Federal, donde se otorguen plazos especiales de cumplimiento de obligaciones y/o facilidades de pago -aun cuando las mismas se encuentren en gestión judicial-, incluidos sus accesorios.

PERFIL DE CUMPLIMIENTO

Se asignará un perfil de cumplimiento a cada contribuyente que se encontrará definido en base a la conducta fiscal registrada al momento de adhesión al plan de facilidades de pago en el SIPER

a) Perfil de Cumplimiento I: Categorías A, B y C del SIPER.

b) Perfil de Cumplimiento II: Categorías D, E y sujetos no categorizados en el SIPER.

CADUCIDAD, CAUSAS Y EFECTOS

La caducidad de los planes de facilidades de pago operará de pleno derecho cuando se produzca alguna de las causales que se indican a continuación:

a) Falta de ingreso de dos cuotas consecutivas o alternadas, a los 60 días corridos posteriores a la fecha de vencimiento de la segunda de ellas o falta de ingreso de una cuota, a los 60 días corridos contados desde la fecha de vencimiento de la última cuota del plan.

b) Falta de ingreso de una cuota, a los 60 días corridos de su vencimiento, cuando se trate de:

1. Planes por deuda general presentados por sujetos “demás contribuyentes” con perfil de cumplimiento II; o

2. Planes por deuda de impuestos anuales presentados por los sujetos “demás contribuyentes” con perfil de cumplimiento I o II.

(1) Tasa de financiación:

A= 90% de la tasa de interés resarcitorio.

B= 95% de la tasa de interés resarcitorio.

C= 100% de la tasa de interés resarcitorio.